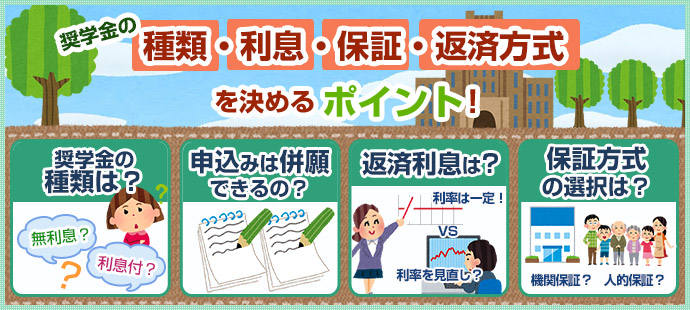

奨学金を申し込む際には、奨学金の種類だけでなく、いくつかの選択項目を決めなければなりません。 それらのポイントと注意点を順番にわかりやすく解説しています。

希望する奨学金の種類を決める

| 1 | 第一種奨学金 | 毎月支給 | 無利息 |

|---|---|---|---|

| 2 | 第二種奨学金 | 毎月支給 | 利息付 |

| 3 | 第一種奨学金と第二種奨学金の併用 | 毎月支給 | 無利息&利息付 |

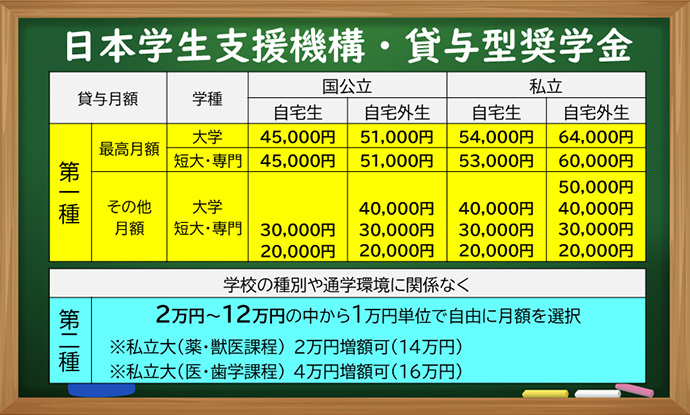

貸与型奨学金には無利子の「第一種」と有利子の「第二種」があります。第一種奨学金は進学する学校の種別や通学環境によって貸与上限月額が決められています。それに対して第二種奨学金では、2万円から12万円の中から1万円単位で希望月額を自由に選ぶことができます。

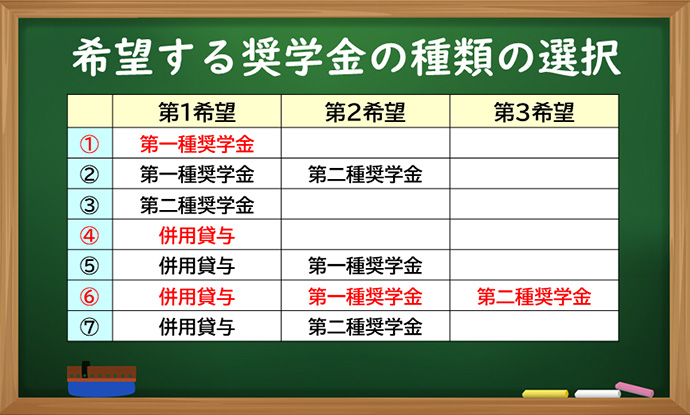

奨学金の種類の選択は7コースある

貸与型奨学金の利用の仕方としては、「第一種奨学金」「第二種奨学金」「第一種と第二種の併用」の3種類があります。さらに細かく見れば、第一種奨学金では「最高月額」と「その他の月額」にわかれます。

奨学金の申請にあたっては、希望する奨学金の種類として第一希望から第三希望までの7つのコースから選択することになります。

注意が必要なのは、「第一種奨学金」「併用貸与」を第一希望のみとするコースです。 これは、希望した奨学金が不採用の場合は「奨学金そのものを希望しない」ということを意味します。

したがって、奨学金が必要ならば、「第二種奨学金」を保険として選択肢に入れてコースを検討してください。

第一種奨学金の注意点①

「最高月額」と「その他月額」では収入基準が異なる

2023年度・予約採用の場合の収入上限額の目安(給与所得世帯)

| 世帯 人数 |

本人以外の家族構成 | 給与所得世帯(会社員、パート等) | |||

|---|---|---|---|---|---|

| 第一種 | 第二種 | 一種・ 二種 併用貸与 |

|||

| 最高月額 | その他 月額 |

||||

| 4人 | 父、母、 弟(中学) |

743 万円 |

803 万円 |

1,250 万円 |

743 万円 |

※表例の母親は、年間300万円の給与収入があるとしています。

2018年度の入学者から第一種奨学金の月額が「最高月額」と「その他の月額」の2つに分けられました。 それ以前は、最高月額が通常の貸与月額でした。「最高月額」と「その他の月額」の金額差は最大で月額15,000円(年額180,000円)と大きく変わるので、気になる人も多いはずです。「最高月額」の収入基準が「併用貸与」と同額に引き下げられたことで第一種のハードルが高くなったといえます。

第一種奨学金の注意点②

「その他月額」の人が一番困る可能性がある

「最高月額」の収入基準が「併用貸与」と同額となったことで、以下の事態が起こり得ます。

ケース例:私立大学の自宅外生

■収入基準により併用貸与は不可となったため、その他の月額となる

↓

■第一種のその他の月額は最大5万円が上限である

↓

■5万円では必要な学費を賄えない

↓

■ 第一種をあきらめて、有利子の第二種奨学金に切り替える

第一種奨学金は以前の選抜型であった時とは異なり、現在では“成績と収入基準を満たせば全員採用”と180度方針転換しています。

しかしながら、収入基準をさらに厳格化したことで、採用者数と貸与金額が絞り込まれることになりました。

日本の奨学金事業が「有利子から無利子へ」の方針が掲げながらも、収入基準のハードルを上げることにより、有利子を借りざるを得ない奨学生が増えることが想像できます。

入学時特別増額貸与も合わせて申し込もう!

予約採用で「入学時特別増額貸与奨学金」を選択したが、最終的に必要なくなった場合、最終手続き時にこの奨学金だけを辞退することができるので、明らかに必要としない人以外は、予約採用申込時に「入学時特別増額貸与奨学金」も選択しておくことをオススメします。

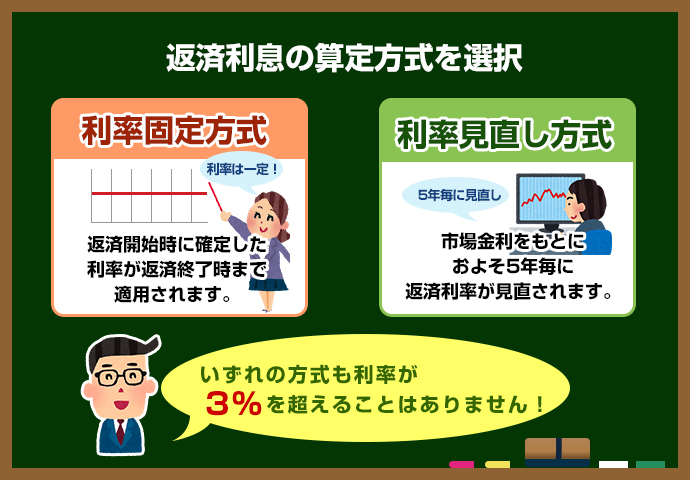

返済利息の算定方式を決める

有利子の第二種奨学金では、返済時の利息の算定方式の選択が必要となります。利息の算定方式は「利率固定方式」と「利率見直し方式」の2種類があり、奨学金申し込み時に算定方式を選択しなくてはなりません。

| 利率固定方式 | 返済開始時に確定した利率が返済終了時まで適用されます。 |

|---|---|

| 利率見直し方式 | 市場金利をもとにおよそ5年毎に返済利率が見直されます。 |

いずれの方式も利率が3%を超えることはない!

日本学生支援機構の第二種奨学金の利息の上限は3%と規定で制限されています。

つまり、固定、見直しのいずれの方式を選択しても、返済利息が3%を超えることがありません。

最新利率はJASSOの最新利率のページを参考ください。

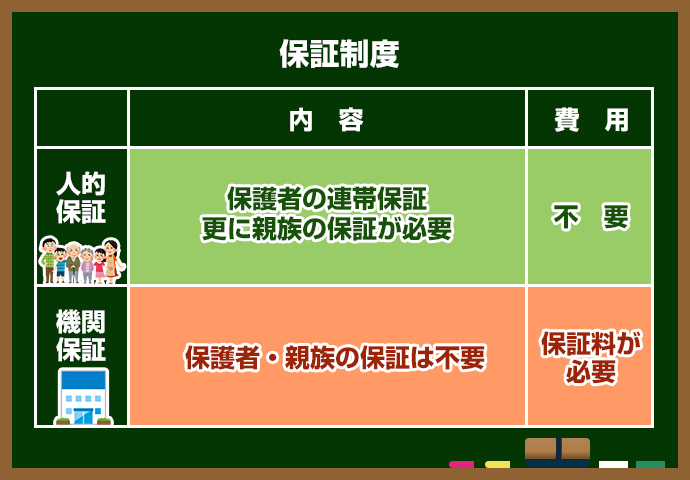

保証方式を決める

奨学金の借主は学生自身ですが、その返済を保証する保証方式を選択しなくてはなりません。 保証方式には、「人的保証」と「機関保証」の2種類あります。 日本育英会時代は「人的保証」のみでしたが、日本学生支援機構となった2004年から「機関保証」も始まりました。導入当初、機関保証の選択割合は1割程度でしたが、年々選択者が上昇し、2019年度の新規採用者からは機関保証選択者が過半数となり、2021年度では「機関保証(54%)」「人的保証(46%)」となっています(日本学生支援機構:令和3年度業務実績等報告書より)。

月々の保証料と支払い方法を理解する!

機関保証の保証料は、毎月振込まれる奨学金から天引きされて支払う仕組みになっています。

つまり、奨学金の手取り額が少なくなります。

しかも月々の保証料は決して安くはありません。

また、保証料を支払っているからと言って、奨学生にとって返済優遇があるわけではないので、機関保証の内容をキチンと理解して臨むようにしてください。

2022年度 機関保証・保証料の目安(大学で4年間利用する場合)

| 奨学金月額 | 月額保証料 | 4年間合計 |

|---|---|---|

| 50,000円 | 2,119円 | 101,712円 |

| 80,000円 | 4,324円 | 207,552円 |

| 100,000円 | 5,406円 | 259,488円 |

| 120,000円 | 6,487円 | 311,376円 |

参考ページ

日本学生支援機構保証料の目安 »

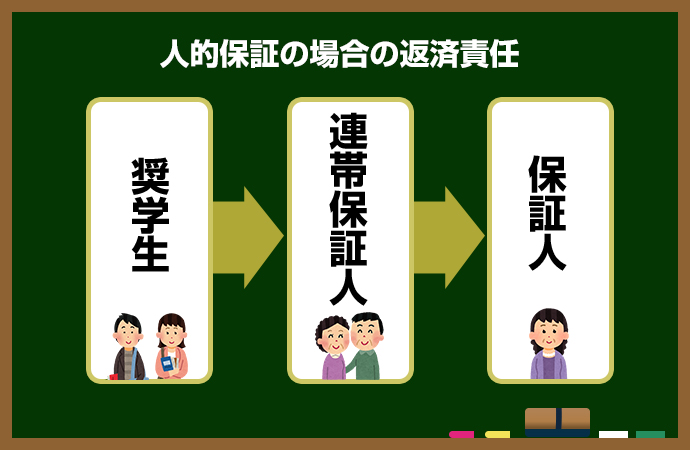

連帯保証人と保証人はリスクを負うことを自覚する!

人的保証の場合、「奨学生」→「連帯保証人」→「保証人」の順で返済責任を負います。

つまり、仮に奨学生が自己破産しても、連帯保証人である保護者に返済が求められます。

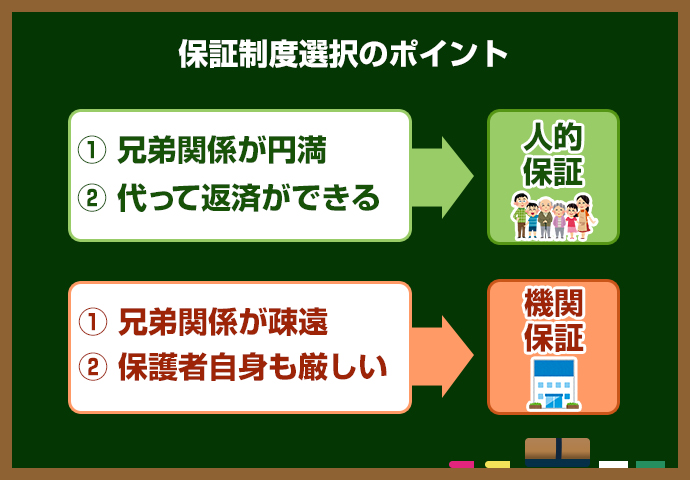

保護者の経済状況をもとに保証方式を検討する!

保証方式は、保護者の経済状況をもとに選択することがポイントだと思います。

保護者自身が親戚との関係が円満であり、子どもが返済できなくなった時には代わって返済する余裕があれば、

余計なお金を使わない「人的保証」を検討したほうがいいでしょう。

しかし、母子家庭などで保護者自身もギリギリの状態であれば、

仮に子どもが自己破産しても次に保護者に返済が求められるので、親子共倒れになる可能性があります。

したがって、そのような場合は、将来の安心料と割り切って「機関保証」を検討してみるのもひとつの手です。

返済方式を決める

奨学金の返済は卒業後から始まります。

第一種奨学金の返済方式は「定額返還」と「所得連動返還」の2つの方法があり、奨学金申請時に選択しなくてはなりません。

ちなみに、第二種奨学金の返済方式は「定額返還」のみとなっています。

定額返還(従来通りの返済方式)

借りた総額により、毎月の返済額が決められます。そこで決められた月額を返済完了まで返済し続ける方式です。

所得連動返還

前年の収入により、返済月額が調整されます。 したがって、収入が厳しければ返済月額は小さくなり、逆に収入が多ければ定額返還よりも返済月額は大きくなります。

返還制度の注意点①

返還方式により保証制度が異なる

| 第一種奨学金のみ | ||

|---|---|---|

| 定額返還 | 一定額を返済 | 人的保証、機関保証 |

| 所得連動返還 | 収入に応じて返済額を調整 | 機関保証のみ |

所得連動返還を選択すると保証制度は「機関保証」を選択しなくてはなりません。 また、対象となるのは無利子の第一種奨学金のみです。 所得連動返還は収入の厳しい方の負担を軽減するために導入された制度ですが、 従来通りの返済方式である「定額返還」であっても、「返還期限猶予」等の救済制度が利用できるので、この返還方式については内容をキチンと理解して選択したほうがいいでしょう。